专业软启动器及成套控制设备生产厂家

专业软启动器及成套控制设备生产厂家

专业软启动器及成套控制设备生产厂家

专业软启动器及成套控制设备生产厂家

2023年11月欧盟委员会起草了扩大欧洲电网投资的草案,预计到2030年欧洲将投资5840亿欧元(约合4.55万亿人民币)来升级电网。

这无疑是国内电力设备领域出海的好机会,同时由于国内特高压和新型电力系统建设的加速进行,全球对变压器的需求持续增长。

受益于国内外市场的双重利好,变压器成为少有的增长逻辑极为确定性的行业,硅钢作为变压器中的重要原材料,也将充分收益。

硅钢是一种含硅量为0.5%-4.5%的极低碳硅铁合金材料,具有导磁率高、矫顽力低、电阻系数大等特性。

根据生产的基本工艺不同,可分为热轧硅钢和冷轧硅钢,其中热轧硅钢已经基本被淘汰,目前市场上硅钢产能主流都是冷轧硅钢。

根据硅钢中晶粒排列方向的不同,冷轧硅钢又可大致分为无取向硅钢和取向硅钢,其中取向硅钢大多数都用在变压器铁心的制造,还可应用于水电、风电等大型电机制造领域。

由于硅钢中晶粒方向排列的特殊性,取向硅钢消耗的电能更低,能够大大减少输配电线路电力损耗,因此成为变压器铁芯制造的重要原材料,也是提高变压器性能的一种关键功能性软磁材料。

取向硅钢铁损越低,磁感越高,性能越好,能够让变压器电能损失降低。另一方面,也能够使同容量变压器铁心的体积与重量减小,并节省硅钢片、电磁线和绝缘材料。

通常来说,取向硅钢生产后将会进行磁测进行性能鉴别判定,磁感小于 1.88T的为一般取向硅钢(CGO),磁感大于1.88T的为高磁感取向硅钢(HiB)。

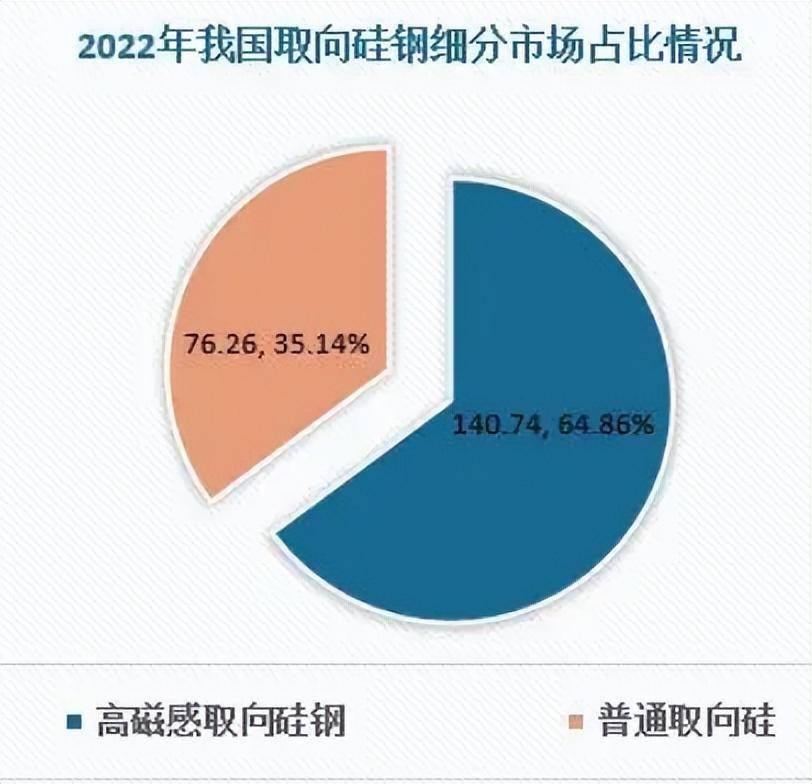

2022年我国高磁感取向硅钢产量为140.74万吨,占比64.86%;普通取向硅产量相对较少,为76.26万吨,占比35.14%。市场格局明确。

目前,取向硅钢制造具有工艺线路长、工艺控制严格、工艺复杂以及难度大的特点,批量稳定生产具有较高的行业门槛,有利于行业内现有企业保持竞争优势。

同时,硅钢片作为变压器的核心原材料,扩产周期至少要5年以上,难以短时间扩充产能,国内变压器企业得以利用硅钢产能优势,有利于市场规模的扩大。

从2023年开始,由于国内硅钢片等主材供应充足,配件齐全,能够很好的满足快速交货的需求,使得国产变压器价格在国际市场非常有竞争力。

目前我国慢慢的变成了全球第一大硅钢生产国和消费国,但取向硅钢占比仍然比较小,有时候还需要进口来满足下游需求,因此暂时不需要过多的担心产能过剩的问题。

由于进入门槛较高,取向硅钢行业呈现出市场相对集中、高磁感取向硅钢产品以国企生产为主,一般取向硅钢产品以非公有制企业生产为主的竞争格局。

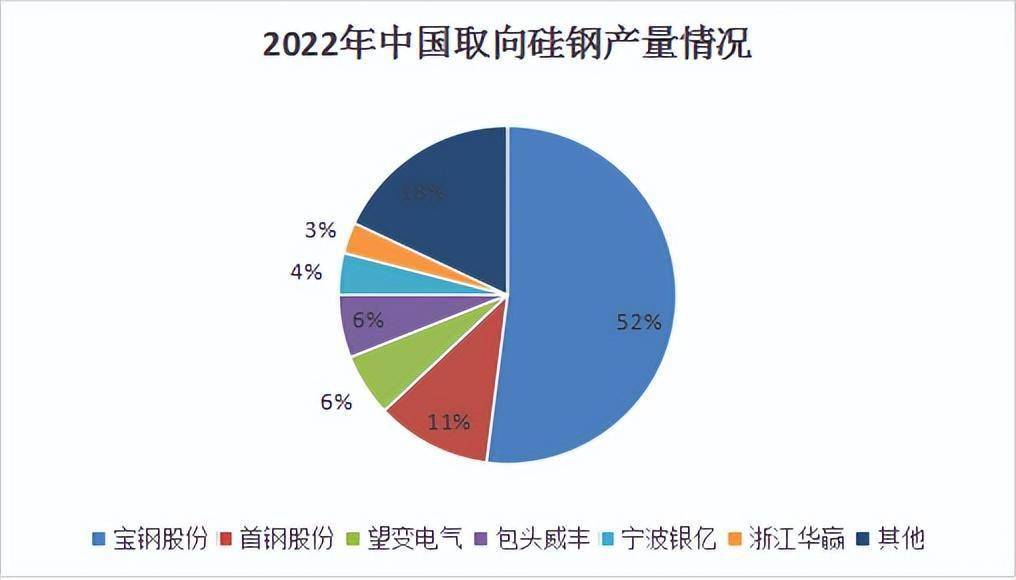

根据行业数据,2022年我国取向硅钢产量达到217.4万吨,生产企业一共有24家,其中20家为非公有制企业,总产量达88.5万吨,占比41%。

对于变压器的国外需求来说,海外市场变压器类型和国内类似,超过95%甚至98%的变压器都是传统的硅钢变压器,出口前景广阔。

以美国市场为例,根据美国商务部2020年发布的报告,美国变压器的平均常规使用的寿命已达到30-40年,远超25年的预期寿命,国内70%的电网接入和输配电设施都已经老化。

美国市场在2021年的市值约为190亿美元,受新电网建设和老化电网更换的推动,到了2023年可能达到接近300亿美元,市场规模增长近50%,预计市场体量还将增长。

根据变压器行业数据估算,2022年全球变压器市场规模达到2508亿人民币,到2025年将达到2813亿人民币的规模,市场需求明确,也将带动国内硅钢企业的业绩增长。

取向硅钢产业链上游主要是钢以及硅,中游则是取向硅钢生产制造厂商,下游则应用于电力变压器(铁芯)、电动机以及发电机的生产。

取向硅钢方面,因技术壁垒较高,国内能够生产取向硅钢的企业较少,行业内企业大多分布在在大型的国有钢铁企业和较少数的民营企业。

2022年,我国取向硅钢产量TOP6企业为宝钢股份、首钢股份、望变电气、包头威丰、宁波银亿、浙江华赢,分别占比52%、11%、6%、6%、4%、3%。

宝钢股份和首钢股份是国内前二大企业,但这两家都是国内大型钢铁企业,钢铁总产量非常高,导致取向硅钢业务占比只有非常小的部分,影响因素不大。

望变电气,公司2017年第一条取向硅钢生产线投产后,成为国内唯一一家打通上游关键原材料生产的输配电企业。

目前,公司已发展形成“高磁感取向硅钢-高磁感低损耗铁心-节能电力变压器-智能成套电气设备-智能箱式变电站”全链条产品群。

2015年以来公司营业收入持续保持增长,尤其是2017年硅钢生产线年营收和净利符合增长率分别有29.66%和53.7%。

2023年前三季度,公司实现营业收入19.69亿元,实现归母净利润 2.16亿元。硅钢业务占比逐年提高,慢慢的变成了公司营收最大来源,营收占比持续超过50%。

公司依靠上下游一体化产业链,在国内和国家电网、南方电网建立了长期稳定的合作伙伴关系,客户覆盖中国电气装备、特变电工、正泰电器、金盘科技等国内头部输变电公司,同时远销东南亚、中东、非洲、欧美等国际市场。

2024年开年以来,公司已先后签订多个出口项目合同,总金额近5000万元,遍及老挝、坦桑尼亚、斯里兰卡等多个国家,为公司下一步实现客户转型、市场转型奠定了坚实基础。

随着公司2023年IPO募投项目预计2024年6月全面投产,当年可新增 5-6万吨产量,到时候总产能合计大约17万吨,继续保持全国前三的地位。新产能投产将显著扩充取向硅钢、成套电气设备、变压器等产品的产能规模,构成中长期驱动公司业绩增长的主要动力。

关注飞鲸投研(id:Feijingtouyan),立即领取最有价值的《成长20:2023年最具有成长潜力的20家公司》投资报告!